Du neuf du côté du crédit immobilier ?

Le prêt in fine, une solution miracle ?

- 29 février 2024

- Patrimoine

Notre analyse de la situation actuelle

Si nous faisons un point sur Le marché immobilier en cette fin février 2024, nous pouvons dire qu’il est en souffrance et que cette souffrance dure depuis de nombreux mois. Son principal carburant, le crédit immobilier, se faire rare avec la hausse des taux d’intérêt constatée depuis début 2022.

Pour l’instant, les prix ne baissent pas ou très peu. Les baisses, lorsqu’elles existent, ne sont pas généralisées sur tout le territoire.

Cet écart entre prix stables et hausse du coût du crédit dégrade la capacité d’endettement des investisseurs.

De plus en plus de ménages sont ainsi exclus du parcours résidentiel et renoncent à acquérir leur résidence principale. En restant dans le secteur locatif, dont l’offre n’augmente pas assez, ils empêchent d’autres ménages de se loger, notamment les plus jeunes.

Le marché est proche de la thrombose ! En parallèle, le marché de l’immobilier neuf est en pleine déconfiture comme le montre le rapport d’activité 2023 de la Fédération des promoteurs immobiliers (FPI).

Pour l’investissement locatif patrimonial la situation n’est pas idyllique non plus, mais le contexte est légèrement différent car l’impact de la hausse des taux n’a pas les mêmes conséquences.

Même si le rendement locatif se dégrade, les intérêts d’emprunt peuvent toujours se déduire des revenus fonciers (location nue) ou des bénéfices industriels et commerciaux / BIC (location meublée). Si le rendement du bien est supérieur au coût du crédit, l’effet de levier joue.

Dans le secteur de la location meublée notamment en régime LMNP, c’est le cas. On voit les rendements commencer à monter.

Même si l’effet de levier est plus faible qu’auparavant, on trouve des projets d’investissement intéressants. En combinant l’effet de levier avec la défiscalisation des travaux, il est possible de générer de l’enrichissement patrimonial. Bien entendu, il faut se retrousser les manches pour dénicher la « perle rare », mais dans toute situation de crise, il y a des opportunités !

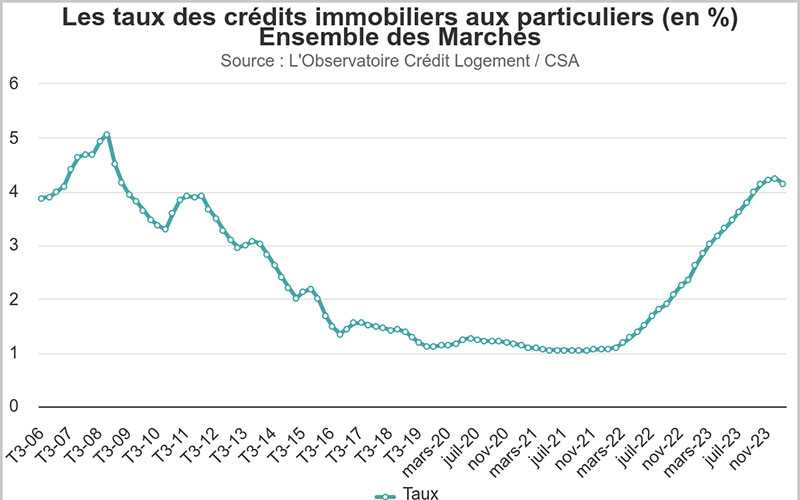

Pause dans la hausse des taux

Source : observatoire Crédit Logement

Les taux se stabilisent (enfin !) au-dessus de 4% après une longue période de hausse. Que de chemin parcouru depuis les taux à 1% de 2021…

Les analystes sont partagés pour les semaines et mois à venir. Les taux de crédit immobilier dépendent des taux d’intérêt observés sur les marchés financiers. C’est l’évolution de ces derniers qui donnera la direction.

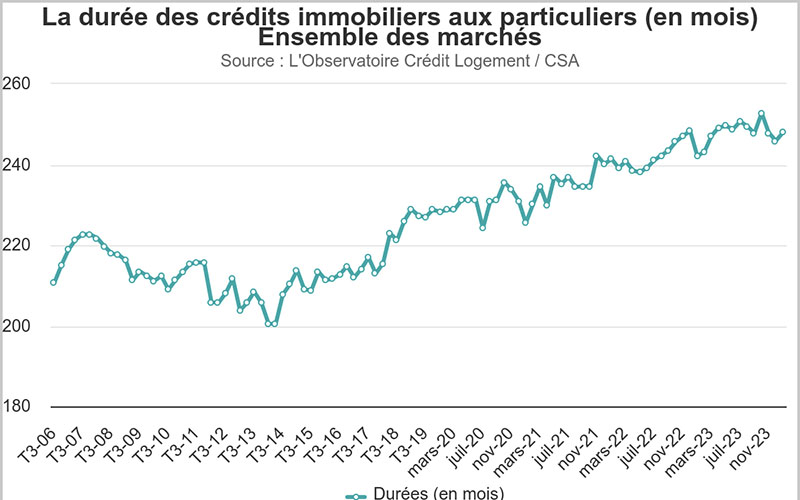

Record pour la durée des prêts immobiliers

Source : observatoire Crédit Logement

Les ménages butent sur leur capacité d’endettement. La durée des crédits immobilier atteint des records. Cette situation n’est pas très saine…

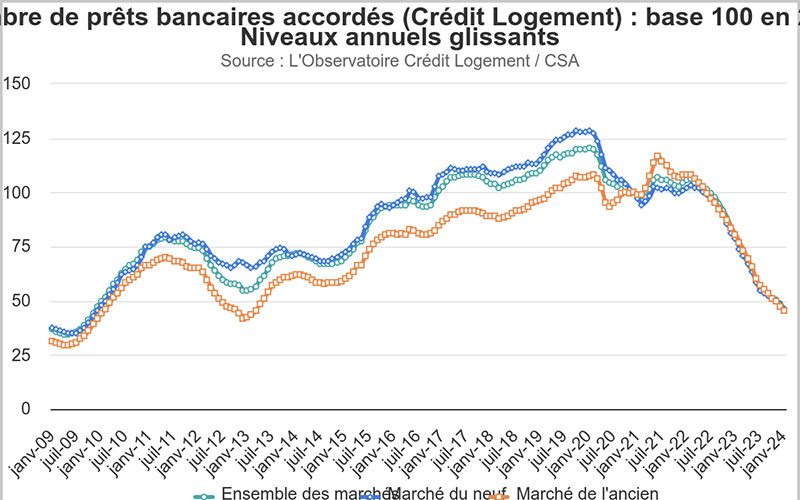

Nombre de prêts bancaires accordés

Source : observatoire Crédit Logement

Le nombre de prêts a fortement reculé depuis 2022. L’impact s’est très vite fait sentir sur le nombre de transactions immobilières. Nous attendons les statistiques notariales à fin décembre 2023 qui devraient arriver incessamment. Mais les chiffres 2023 seront mauvais avec une baisse attendue d’au moins 20% du nombre de transactions par rapport à 2022. Nous y reviendrons…

Une proposition iconoclaste

Face à ce blocage du marché et les risques pesant sur les finances publiques (eh oui ! L’immobilier est une source plantureuse de recettes fiscales pour l’État), le gouvernement cherche des parades pour endiguer cette situation et relancer le marché du crédit.

L’une d’entre elles, a fait couler beaucoup d’encre dans le landerneau est la relance des prêts in fine. Existant déjà dans l’investissement locatif, le gouvernement souhaite le mobiliser pour l’acquisition des résidences principales.

Étonnant, cette sortie, car le prêt in fine n’est pas du tout recommandé pour l’acquisition des résidences principales…

Vous trouverez l’article que j’ai rédigé sur le sujet sur le Village des notaires et des Experts du patrimoine.